-

© Camer.be : Hugues SEUMO avec le Cabinet P.C.I

- 11 Nov 2018 12:48:00

- |

- 44359

- |

Bon à savoir: A tous les producteurs et employeurs d'artistes étrangers en France

Nombreux sont des artistes étrangers qui viennent prester en France en marge de la législation de leur pays d'accueil. Plusieurs conditions doivent être réunies pour être en règle avec le fisc, béneficier de la protection sociale etc..

Il est important de souligner que les modalités d’accueil des artistes non-résidents varient selon leur pays d’origine et les conventions internationales éventuellement conclues entre ce pays et la France.

AUTORISATIONS DE TRAVAIL

Le Décret no 2016-1461 du 28 octobre 2016 pris pour l’application de l’article L. 5221-2-1 du code du travail, complète ledit article par l’article D. 5221-2-1 ainsi rédigé :

"En application de l’article L. 5221-2-1 du code du travail, n’est pas soumis à la condition prévue au 2o de l’article L. 5221-2 du même code l’étranger qui entre en France afin d’y exercer une activité salariée pour une durée inférieure ou égale à trois mois dans les domaines suivants :

1- Les manifestations sportives, culturelles, artistiques et scientifiques ;

2- Les colloques, séminaires et salons professionnels ;

3- La production et la diffusion cinématographiques, audiovisuelles, du spectacle et de l’édition phonographique, lorsqu’il est artiste du spectacle ou personnel technique attaché directement à la production ou à la réalisation ;

4- Le mannequinat et la pose artistique ;

5-Les services à la personne et les employés de maison pendant le séjour en France de leurs employeurs particuliers ;

6- Les missions d’audit et d’expertise en informatique, gestion, finance, assurance, architecture et ingénierie, lorsqu’il est détaché en application des dispositions de l’article L. 1262-1 du code du travail ;

7- Les activités d’enseignement dispensées, à titre occasionnel, par des professeurs invités."

Sont également dispensés d’autorisation de travail les artistes détenant la carte de séjour pluriannuelle portant la mention « passeport talent » prévue par cette même loi.

Les cotisations

En ce qui concerne les cotisations, l’employeur en France peut être exonéré de leur versement en France si le pays où sont affiliés les artistes qu’il détache a signé une convention bilatérale de sécurité sociale avec la France et qu’il apporte la preuve du maintien des artistes au régime de protection sociale de leur pays d’origine (formulaires de détachement variant pour chaque pays. Cf. site du Cleiss).Il faudra exclure d'office tous les artistes des pays africains, aucune convention avec la France ne les lient.

Si le pays d’affiliation des artistes n’a pas signé de convention bilatérale de sécurité sociale avec la France, les cotisations seront dues en France. L’organisateur des spectacles en France doit ainsi verser ses cotisations en France auprès du Centre national des firmes étrangères (CNFE).

Le décret du 3 mai 2017 prévoyait au 1er janvier 2018, le paiement par tous les producteurs étrangers détachant un artiste/salarié en France d’un droit de timbre de 40€ par salarié détaché. Finalement, après avoir supprimé ce droit de timbre pour 2018, un décret du 9 février 2018 abroge, à compter du 12 février 2018, les dispositions réglementaires qui définissent les conditions de mise en œuvre de la contribution, la rendant ainsi inapplicable.

L’obligation de vérification contractuelle

Dans le cadre de l’article L. 8222-1 et suivants du Code du travail, toute personne ou entreprise contractant est tenue de vérifier auprès de son cocontractant que ce dernier respecte bien un certain nombre de dispositions obligatoires.

Ainsi un organisateur de spectacle ou de concert de musique en France devra impérativement veiller à ce que l’employeur étranger avec lequel il a signé un contrat de vente par exemple, lui fournisse les documents suivants : justificatifs de l’immatriculation ou de l’inscription à un registre professionnel ou équivalent dans le pays d’origine ; nom du représentant fiscal qu’il doit avoir désigné en France (pour les entreprises établies en dehors de l’Union européenne si le « preneur des services » en France n’est pas assujetti) ; formulaires individuels de détachement du régime de protection sociale du pays d’origine (formulaire A1 pour les ressortissants de l’Union européenne, de l’Espace économique européen et de la Suisse, formulaires spécifiques pour les pays ayant signé une convention bilatérale de sécurité sociale avec la France).

En cas de non-respect de la réglementation de la part de l’entrepreneur étranger, l’organisateur français serait solidairement condamné pour travail dissimulé (en effet l’artiste serait alors considéré comme travailleur clandestin) et devrait acquitter les sommes dues même s’il s’avérait être de bonne foi.

La retenue à la source

Sauf dispositions contraires prévues par les conventions fiscales internationales, les salaires et revenus assimilés de source française versés à des non-résidents supportent une retenue à la source (impôt sur le revenu concernant l’activité exercée en France, dont la déclaration et le versement incombent à l’employeur).

Il convient donc de consulter la convention fiscale éventuellement passée entre la France et le pays de résidence de l’artiste.

Toutefois, la plupart des conventions fiscales prévoient que les artistes étrangers non résidents soient soumis à une retenue à la source. La retenue s’applique à toutes les sommes payées en contrepartie de prestations fournies ou utilisées en France par des artistes et des techniciens qui n’ont pas d’installation professionnelle permanente sur le territoire national.

Les conventions fiscales permettent d’éviter la double imposition, en France (via la retenue à la source) et dans le pays de résidence fiscale (via la déclaration de revenus habituelle). Ainsi, si une convention fiscale bilatérale a été conclue entre la France et le pays de résidence de l’artiste, ces revenus de source française ne seront pas imposables dans le pays de résidence de l’artiste s’ils ont fait l’objet d’une retenue à la source en France.

La retenue applicable pour les artistes est de 15 % de la rémunération brute après abattement de 10 % pour frais professionnels (art. 182 A bis du CGI). La retenue à la source prélevée au taux de 15 % est libératoire de l’impôt sur le revenu pour la fraction n’excédant pas la limite d’application du taux de 20 % prévue par l’article 182A du CGI (soit 41 658 € pour 2015).

La protection sociale

Les artistes étrangers bénéficient des mêmes droits et des mêmes conditions de travail et de protection que les salariés français, y compris les dispositions prévues dans les conventions collectives.

S’ils résident en France, ils sont inscrits au régime général de la sécurité sociale et peuvent bénéficier des prestations sociales : maladie, vieillesse, invalidité, accident du travail, etc.

L’employeur en France d’artistes et techniciens étrangers est donc tenu de cotiser aux caisses de la Sécurité sociale, de Pôle emploi, de retraite complémentaire et de congés spectacles. Excepté si, dans le cadre des règlements de l’Union européenne, l’artiste est maintenu au régime social de son pays de résidence. Dans ce cas, l’employeur devra détenir les attestations de maintien au régime étranger (formulaire A1 pour chaque artiste et technicien). Les cotisations seront alors dues dans le pays de résidence de l’artiste (versement par l’employeur ou par l’artiste mandaté par l’employeur français, l’employeur restant responsable du versement des cotisations).

Si l’artiste est établi en tant qu’indépendant dans l’Espace économique européen où il travaille habituellement et que la rémunération s’effectue sur facture, ce sera à lui de verser les cotisations auprès de son organisme habituel.

Comment calculer les différentes retenues applicables chez les artistes ?

La retenue applicable pour les artistes est de 15 % de la rémunération brute après abattement de 10 % pour frais professionnels (art. 182 A bis du CGI). La retenue à la source prélevée au taux de 15 % est libératoire de l’impôt sur le revenu pour la fraction n’excédant pas la limite d’application du taux de 20 % prévue par l’article 182A du CGI (soit 41 658 € pour 2015). En dessous de ce seuil (montant de rémunération annuelle), l’artiste ne doit donc plus d’impôt en France. La rémunération annuelle supérieure à ce montant est imposée au barème progressif.

Les rémunérations des techniciens suivent le régime de retenue à la source relatif aux traitements et salaires : la retenue à la source est calculée par tranches de revenus au taux de 0 %, 12% et 20% s’appliquant sur le montant net imposable, après déduction de 10% pour frais professionnels .

Versement de la retenue à la source : La retenue à la source doit être opérée sur le paiement des sommes dues par le débiteur (généralement employeur ou organisateur français, dans le cadre d’un contrat de cession par exemple). Le versement de la retenue à la source doit être effectué auprès du Centre des impôts du débiteur au plus tard le 15 du mois qui suit le paiement des sommes concernées, et être accompagné d’un formulaire de déclaration de la retenue à la source (n°2494) en double exemplaire.

Comment dénoncer toute activité frauduleuse et non déclarée?

Un système de récompenses pour les personnes qui dénonceraient certaines fraudes fiscales aux impôts a été mis en place à titre expérimental par la loi de finances pour 2017.

Toute personne a la possibilité de dénoncer une fraude dont il est témoin en renseignant les agents de la DGFIP.

La loi de finances pour 2017 a instauré, à titre expérimental, un système de « récompenses » pour la personne qui dénoncerait une fraude fiscale. Selon ce texte, le fisc peut payer un informateur dès lors que :

l'informateur n'est pas membre des administrations publiques ;

les renseignements fournis ont amené à la découverte d'un manquement à une obligation fiscale.

Sont particulièrement visées les révélations portant sur les fraudes de grandes envergues et commises par des grandes entreprises, notamment les banques. L'exposé des motifs de la loi cite ainsi l'exemple du land allemand de la Rhénanie-du-Nord-Westphalie, qui, entre 2010 et 2016, « a acheté onze CD ou clés USB à des banques aux pratiques indélicates ». Cet achat avait coûté 18 millions d'euros à la région allemande, pour un retour sur investissement de plus de 6 milliards d'euros.

Montant

Il incombe au directeur général des finances publiques de fixer le montant de l'indemnité, après proposition du directeur de la direction nationale d’enquêtes fiscales.

Pour cela, les adresser soit au responsable de centre, soit à la BRIGADE DE CONTROLE ET DE RECHERCHE du département dans lequel la fraude est constatée.

Prochain dossier, le cas de la Belgique

Lire aussi dans la rubrique POINT DU DROIT

Les + récents

Visite de Manaouda Malachie à Jean Paul Akono et Manuela Feunou : Soutien du Gouvernement

Cameroun vs Guinée Équatoriale : Crise Diplomatique sur les Expulsions de Ressortissants

La MINUSCA est-elle impliquée dans des campagnes de désinformation en RCA ?

Des prêtres et religieuses assassinés au Cameroun: Des crimes impunis sous le régime de Paul Biya

« Jean Michel Nintcheu : Le Palais des Verres Paul Biya débaptisé après les présidentielles 2025 »

LE DéBAT

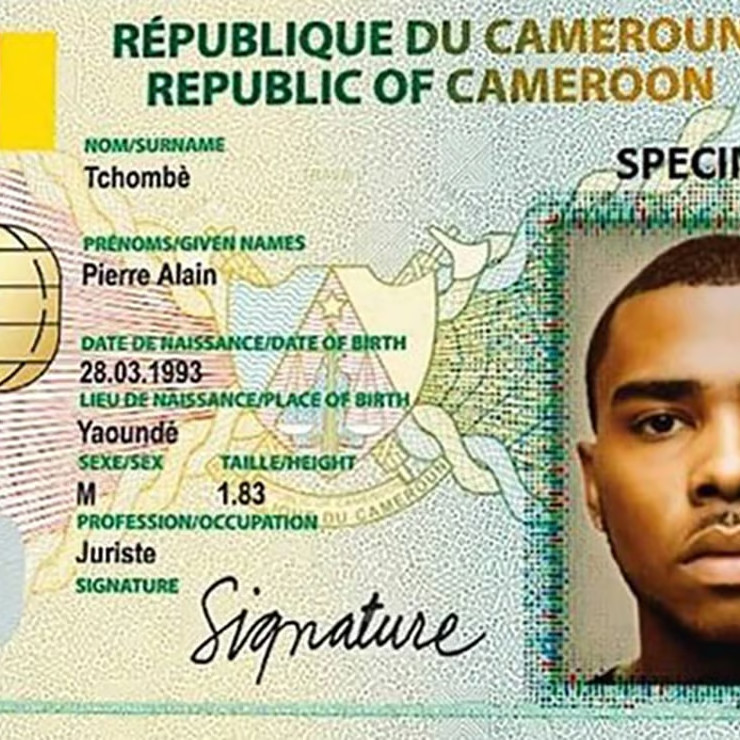

Afrique : Quel droit à l'image pour les défunts au Cameroun ?

- 17 December 2017

- /

- 196233

Vidéo de la semaine

évènement